장기보유특별공제 계산기

부동산 시장에서 주택을 장기 보유한 후 매도할 때, 양도소득세를 줄일 수 있는 훌륭한 방법이 바로 장기보유특별공제입니다. 이 제도는 일정 기간 이상 주택을 보유한 경우, 양도소득세의 일부를 면제하거나 경감해주는 혜택을 제공합니다. 이번 글에서는 장기보유특별공제의 개념, 보유 기간, 계산 방법, 거주 요건, 1세대 1주택 및 2주택에 대한 적용 방식, 그리고 다주택자에 대한 내용을 자세히 살펴보겠습니다.

1. 장기보유특별공제 개념

장기보유특별공제란 주택을 일정 기간 이상 보유한 경우에 양도소득세를 경감해주는 제도입니다. 이 제도는 최소 2년 이상 주택을 보유해야 적용되며, 보유 기간이 길어질수록 공제액이 증가하는 특징이 있습니다. 정부는 이 제도를 통해 부동산 시장의 안정성을 높이고, 장기 보유를 장려하고자 합니다.

2. 장기보유특별공제 보유 기간 및 세부 공제율

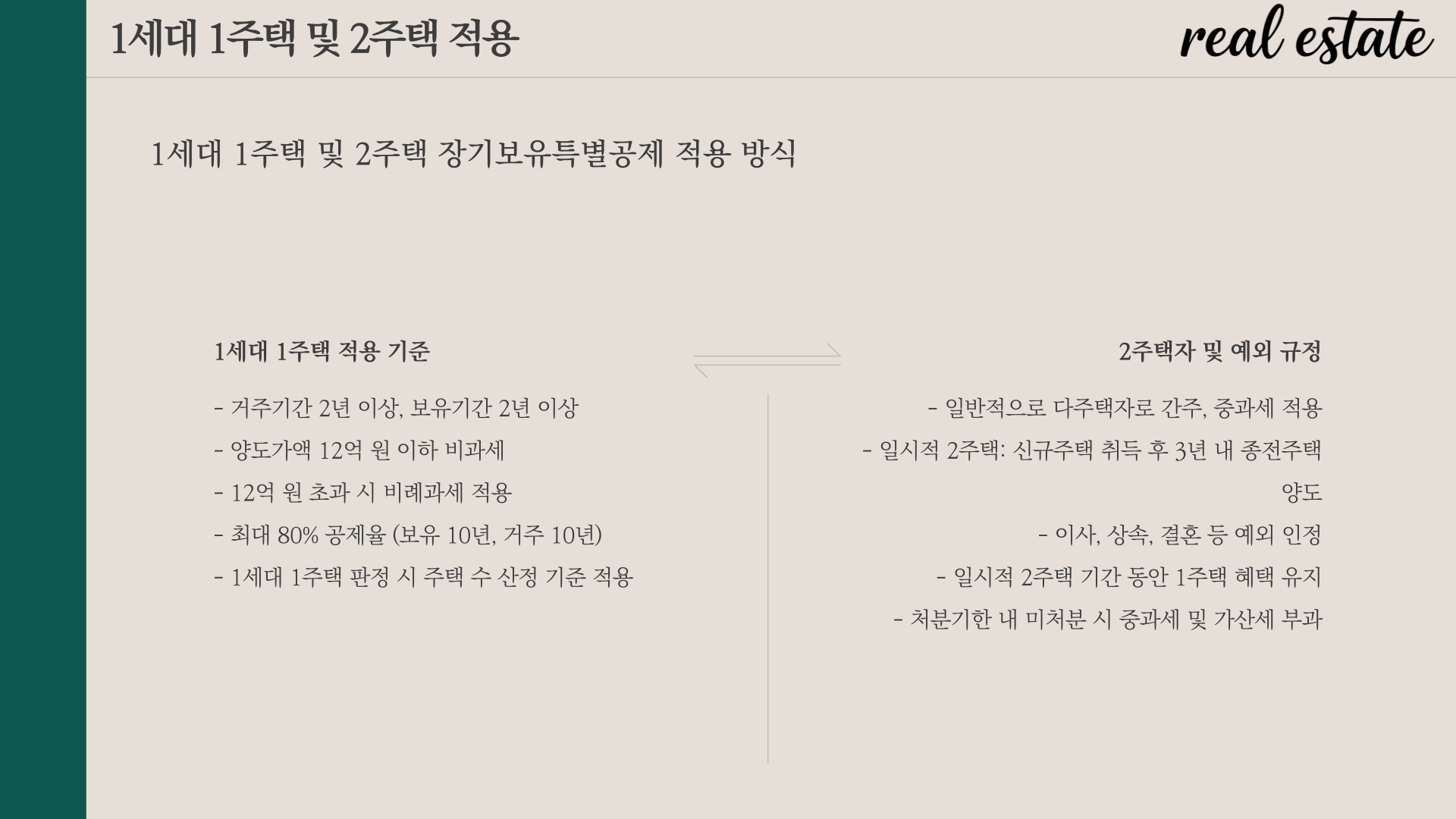

| 보유 기간 | 2년 이상 | 3년 | 4년 | 5년 | 6년 | 7년 | 8년 | 9년 | 10년 | 11년 | 12년 | 13년 | 14년 | 15년 |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 토지·건물 | - | 6% | 8% | 10% | 12% | 14% | 16% | 18% | 20% | 22% | 24% | 26% | 28% | 30% |

| 1세대 보유 | 12% | 12% | 16% | 20% | 24% | 24% | 28% | 32% | 36% | 40% | - | - | - | - |

| 1주택 거주 | 8% | 12% | 16% | 20% | 24% | 24% | 28% | 32% | 36% | 40% | - | - | - | - |

장기보유특별공제 배제대상:

- 미등기 전매

- 국외 자산

- 양도가액 12억 원을 초과하는 1세대 주택에 대한 2년 이상 거주 요건 미충족

- 조정대상지역 내 다주택자(2024.5.9까지 배제 중지)

3. 장기보유특별공제 계산 방법

장기보유특별공제를 계산하기 위해서는 다음 단계를 따릅니다:

- 양도소득세 산출: 매매 가격에서 취득가액과 필요 경비를 제외한 금액에 부과됩니다.

- 양도소득 = 매매 가격 - (취득가액 + 필요 경비)

- 장기보유특별공제 적용: 산출된 양도소득세에 공제율을 곱하여 최종 세액을 계산합니다.

예를 들어, 주택을 10년 이상 보유한 경우, 양도소득세가 1,000만 원이라면 최대 80%인 800만 원을 공제받아 최종적으로 200만 원의 세금을 납부하게 됩니다.

4. 장기보유특별공제 거주 요건

장기보유특별공제를 받기 위해서는 특정 거주 요건을 충족해야 합니다. 기본적으로, 다음 사항을 만족해야 합니다:

- 주택 거주 요건: 양도하기 전 2년 이상 해당 주택에 실제로 거주해야 합니다.

- 임대 주택: 주택을 임대하거나 다른 용도로 사용한 경우, 공제를 받을 수 없습니다.

이러한 거주 요건은 주택을 실거주 목적으로 사용한 경우에만 세금 감면 혜택이 주어지기 위한 조건입니다.

5. 장기보유특별공제를 받을 수 없는 경우

장기보유특별공제를 받을 수 없는 경우는 여러 가지가 있습니다. 아래에서 자세히 살펴보겠습니다.

- 미등기 전매에 의한 양도: 미등기 전매를 통해 부동산을 양도한 경우, 장기보유특별공제를 받을 수 없습니다.

- 조정대상지역 내 다주택자: 조정대상지역에서 2주택 이상을 보유한 경우, 장기보유특별공제를 받을 수 없습니다.

- 고가주택의 경우: 양도가액이 12억 원을 초과하는 고가의 1세대 1주택인 경우, 2년 이상 거주 요건을 충족하지 않으면 장기보유특별공제를 받을 수 없습니다.

6. 장기보유특별공제 활용 전략

장기보유특별공제를 최대한 활용하기 위해 몇 가지 전략을 고려해보는 것이 좋습니다. 다음은 이러한 전략들입니다:

- 장기 보유 계획 세우기: 주택을 매도하기 전에 장기 보유 계획을 세우는 것이 중요합니다. 최소 2년 이상 보유해야 공제를 받을 수 있으므로, 매도 시점을 신중하게 결정해야 합니다.

- 거주 요건 충족하기: 장기보유특별공제를 받기 위해서는 거주 요건을 충족해야 합니다. 주택을 실거주 목적으로 사용하고, 최소 2년 이상 거주하는 것이 필수적입니다.

- 세무 전문가 상담: 부동산 거래는 복잡한 법률과 세금 규정이 얽혀 있습니다. 따라서, 세무 전문가나 공인회계사와 상담하여 자신의 상황에 맞는 최적의 전략을 세우는 것이 좋습니다.

- 관련 법령 및 지침 확인: 장기보유특별공제는 법령에 따라 다르게 적용될 수 있습니다. 따라서, 관련 법령이나 정부의 공식 지침을 정기적으로 확인하는 것이 필요합니다.

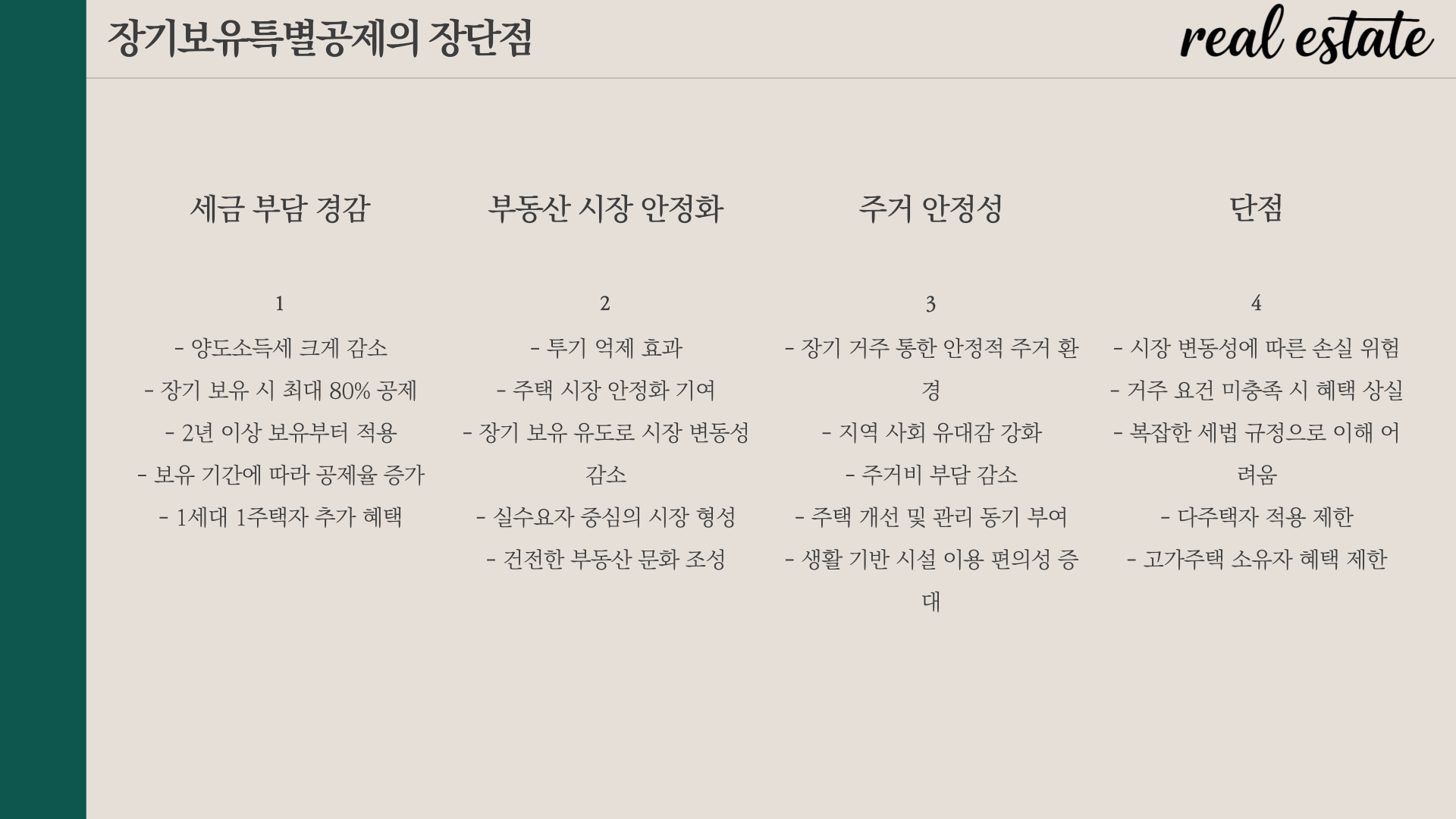

7. 장기보유특별공제의 장점과 단점

| 장점 | 단점 |

|---|---|

| 세금 부담 경감: 주택을 장기 보유함으로써 양도소득세를 크게 줄일 수 있습니다. | 시장 변동성: 부동산 시장이 변동할 경우, 장기 보유가 오히려 손해로 이어질 수 있습니다. |

| 부동산 시장 안정화: 장기 보유를 장려함으로써 부동산 시장의 안정성을 높이는 데 기여합니다. | 거주 요건 제한: 특정 요건을 충족하지 못할 경우 공제를 받을 수 없는 불이익이 있습니다. |

| 주거 안정성: 장기 거주를 통해 주거의 안정성을 확보할 수 있습니다. | 복잡한 규정: 세법과 관련된 규정이 복잡하여 이해하기 어려운 경우가 많습니다. |

8. 결론

장기보유특별공제는 부동산을 오래 보유한 사람들에게 세금 부담을 줄이는 유용한 도구입니다. 이 제도를 잘 활용하면, 양도소득세를 효과적으로 경감할 수 있습니다. 주택을 매도할 계획이 있다면 이 제도를 고려하여 세금 부담을 줄이고, 보다 나은 경제적 결정을 내리세요.

부동산 시장은 끊임없이 변화하고 있으므로 항상 최신 정보를 유지하는 것이 중요합니다. 앞으로의 거래에서도 장기보유특별공제를 잘 활용하여 더 많은 혜택을 누리시길 바랍니다. 긴 글 읽어주셔서 감사합니다.

2025.02.23 - [부동산] - 2025년 아파트 청약 개념 및 종류 일정, 조건, 자격, 신청 방법 등 정리

2025년 아파트 청약 개념 및 종류 일정, 조건, 자격, 신청 방법 등 정리

아파트 청약 완벽 가이드: 신청부터 통장 관리까지 아파트 청약이란 주택을 구매하고자 하는 사람들이 일정한 조건을 충족하고, 정해진 절차를 통해 새로 지어지는 아파트의 분양 기회를 얻는

upteacher.tistory.com

2025.02.23 - [부동산] - 전세권 설정 개념 및 방법, 효력과 장점, 필요 서류 등 주의사항 정리

전세권 설정 개념 및 방법, 효력과 장점, 필요 서류 등 주의사항 정리

전세권 설정의 개념, 방법 및 효력 이해하기 전세권 설정이란 내가 이 집의 세입자임을 법적으로 입증하는 과정입니다. 이는 내 보증금이 이 집에 안전하게 묶여 있다는 도장을 찍는 것과 같습

upteacher.tistory.com

2025.02.21 - [부동산] - 갭투자 개념 및 전망 (장점 단점 리스크 등 방법 정리)

갭투자 개념 및 전망 (장점 단점 리스크 등 방법 정리)

갭투자의 정의, 방법 및 리스크 관리 방안 부동산에서 갭투자는 항상 많은 투자자들 사이에서 주목받고 있는 전략입니다. 이번 글에서는 갭투자의 개념과 실행 방법, 그리고 주의해야 할 사항에

upteacher.tistory.com

'부동산' 카테고리의 다른 글

| 주택임대사업자 뜻 조건, 세금 혜택, 등록 신고방법, 비과세 요건, 말소 정리 (0) | 2025.02.25 |

|---|---|

| 근저당 설정 방법 및 개념 정리 (필요서류, 신청, 절차 해지 및 주의사항) (0) | 2025.02.25 |

| 전세권 설정 개념 및 방법, 효력과 장점, 필요 서류 등 주의사항 정리 (0) | 2025.02.24 |

| 아파트 명의변경 방법 및 절차 필요서류 정리(부동산 오피스텔, 상가, 비용) (0) | 2025.02.22 |

| 갭투자 개념 및 전망 (장점 단점 리스크 등 방법 정리) (0) | 2025.02.21 |